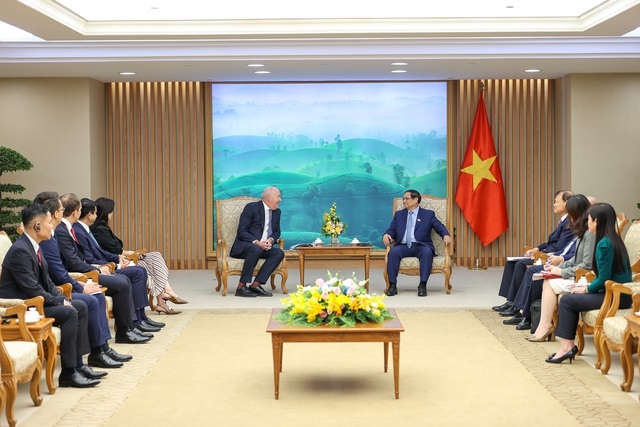

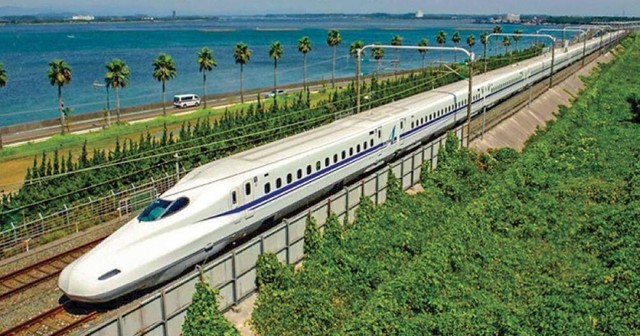

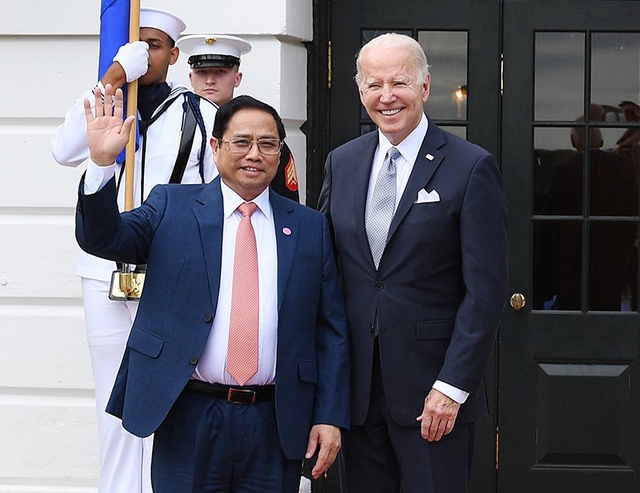

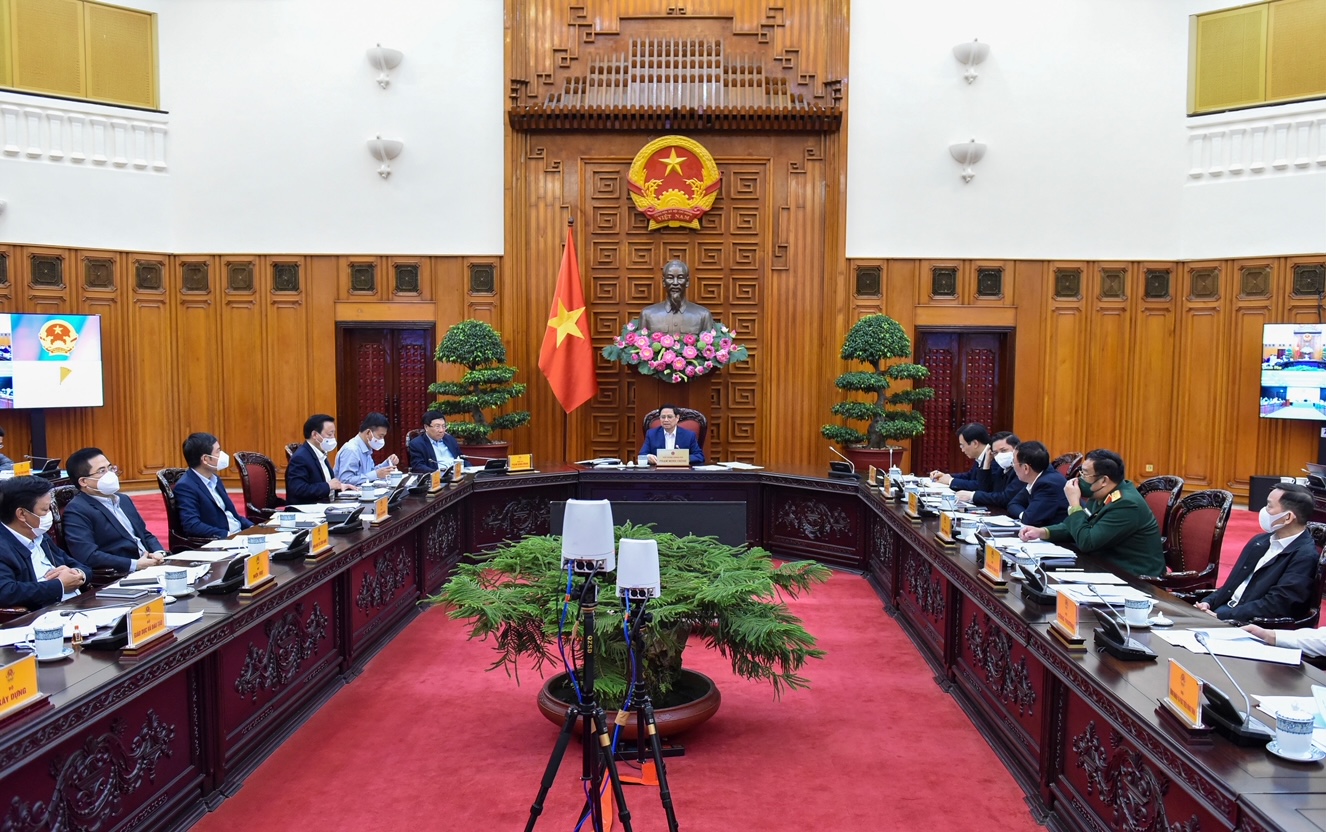

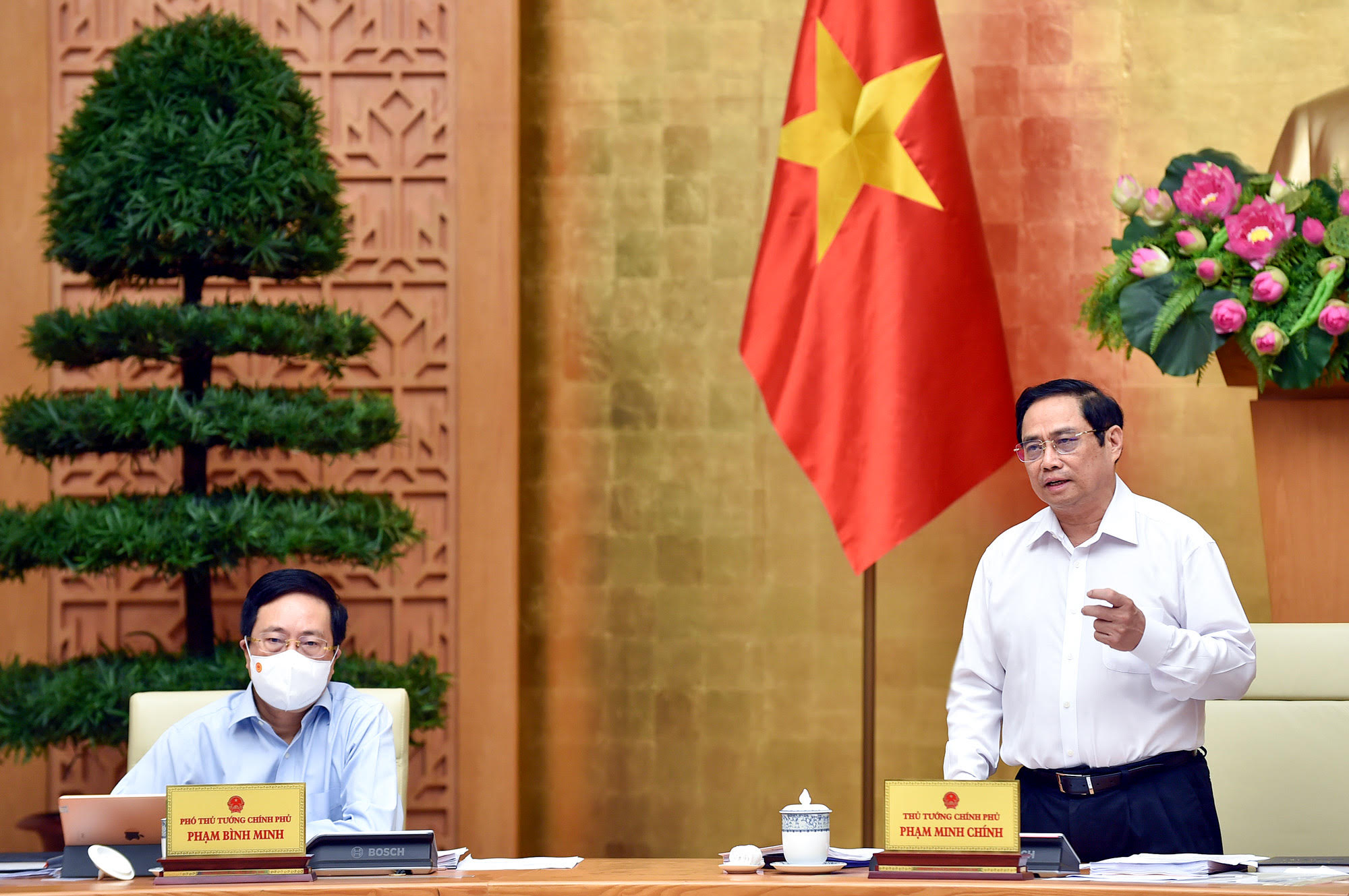

Ảnh minh họa. Nguồn: vcca.gov.vn

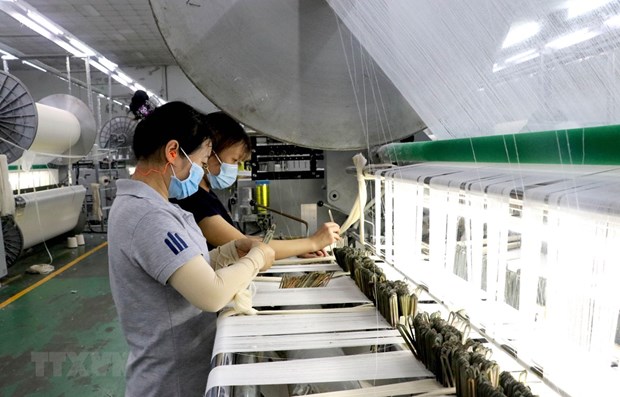

Đại dịch Covid-19 với những diễn biến ngày càng phức tạp, khó kiểm soát đã ảnh hưởng nặng nề đến nền kinh tế chung của đất nước, kéo theo đó là những tác động tiêu cực đến tình hình lao động việc làm.

Theo Báo cáo tác động của Dịch Covid-19 đến tình hình lao động, việc làm Quý I năm 2021 của Tổng cục Thống kê, hiện nay, cả nước vẫn còn 9,1 triệu người từ 15 tuổi trở lên bị ảnh hưởng tiêu cực bởi dịch Covid-19, trong đó: Nam giới chiếm 51% và số người trong độ tuổi từ 25 đến 54 chiếm gần hai phần ba. Có 540 nghìn người bị mất việc; 2,8 triệu người phải tạm nghỉ/tạm ngừng sản xuất kinh doanh; 3,1 triệu người cho biết họ bị cắt giảm giờ làm hoặc buộc phải nghỉ giãn việc, nghỉ luân phiên và 6,5 triệu lao động báo cáo họ bị giảm thu nhập.

Lao động khu vực thành thị chịu tác động nhiều hơn khu vực nông thôn với 15,6% lao động khu vực thành thị còn bị ảnh hưởng, trong khi đó con số này ở nông thôn là 10,4%.

Nhóm lao động thất nghiệp chịu tác động mạnh mẽ nhất khi 36,3% trong số họ vẫn còn chịu ảnh hưởng tiêu cực, tiếp đó là lao động có việc làm (15,5%),chỉ có 4,3% lao động không hoạt động kinh tế còn chịu tác động tiêu cực bởi đại dịch này.

Đứng trước những khó khăn kéo dài chưa có điểm dừng đối với tình hình kinh tế nói chung và tình trạng việc làm nói riêng do đại dịch Covid-19 gây ra, hình thức cho vay tiêu dùng ở Việt Nam có dấu hiệu sẽ trở thành xu hướng mới và phát triển mạnh mẽ để đáp ứng nhu cầu của người dân trong và sau đại dịch.

Để bảo vệ tối đa quyền lợi cho người tiêu dùng (NTD) cũng như lường trước những hậu quả không đáng có, Cục Cạnh tranh và Bảo vệ người tiêu dùng đưa ra một số lưu ý cho NTD liên quan đến hình thức cho vay tiêu dùng này.

Lợi ích của cho vay tiêu dùng trên thực tiễn

Tiêu dùng là động lực thúc đẩy tăng trưởng, phát triển sản xuất và tạo công ăn việc làm cho nền kinh tế. Cùng với sự phát triển kinh tế thì mức tiêu dùng của người dân ngày càng tăng, theo đó nhu cầu về tài chính tiêu dùng phục vụ đời sống cũng tăng cao. Cho vay tiêu dùng là sản phẩm cho vay dưới dạng tín chấp (hình thức cho vay được bảo đảm bằng sự tín nhiệm, không cần có tài sản thế chấp) hoặc thế chấp (hình thức cho vay có tài sản đảm bảo),nhằm hỗ trợ nguồn tài chính giúp người tiêu dùng có thể trang trải các nhu cầu trong cuộc sống như nhà ở, phương tiện đi lại, tiện nghi sinh hoạt, học tập, du lịch, y tế và các nhu cầu thiết yếu khác trong cuộc sống trước khi họ có đủ khả năng về tài chính.

Hoạt động này giúp nâng cao khả năng tiếp cận tài chính của đại bộ phận người dân, mặt khác còn có ý nghĩa lớn trong việc kích cầu nền kinh tế và hỗ trợ tăng trưởng kinh tế. Trong thời gian qua, hệ thống các tổ chức tín dụng (TCTD) nói chung, đặc biệt là các công ty tài chính tiêu dùng đã phát triển mạnh mẽ nhằm đáp ứng kịp thời nhu cầu vốn phục vụ tiêu dùng của người dân, góp phần cải thiện chất lượng cuộc sống, gia tăng công bằng xã hội.

Hơn thế nữa, trong bối cảnh đại dịch Covid-19 như hiện nay, sẽ có một bộ phận không nhỏ người dân cần đến loại hình tài chính tiêu dùng này để có thể giải quyết những vấn đề khó khăn trước mắt, đáp ứng các nhu cầu cần thiết, ổn định và vực dậy cuộc sống trở lại. So với việc đi vay nặng lãi tại những nguồn cung không đảm bảo, uy tín thì vay tiêu dùng tại các tổ chức tín dụng sẽ là sự lựa chọn khả quan, an toàn hơn cho người tiêu dùng.

Lưu ý về hình thức và nội dung tối thiểu của Hợp đồng cho vay tiêu dùng

Hình thức và nội dung tối thiểu của Hợp đồng cho vay tiêu dùng được quy định cụ thể tại Thông tư 43/2016/TT-NHNN ngày 30 tháng 12 năm 2016 của Thống đốc Ngân hàng Nhà nước Việt Nam (được sửa đổi, bổ sung bởi Thông tư 18/2019/TT-NHNN ngày 04 tháng 11 năm 2019 sửa đổi, bổ sung một số điều của Thông tư 43/2016/TT-NHNN).

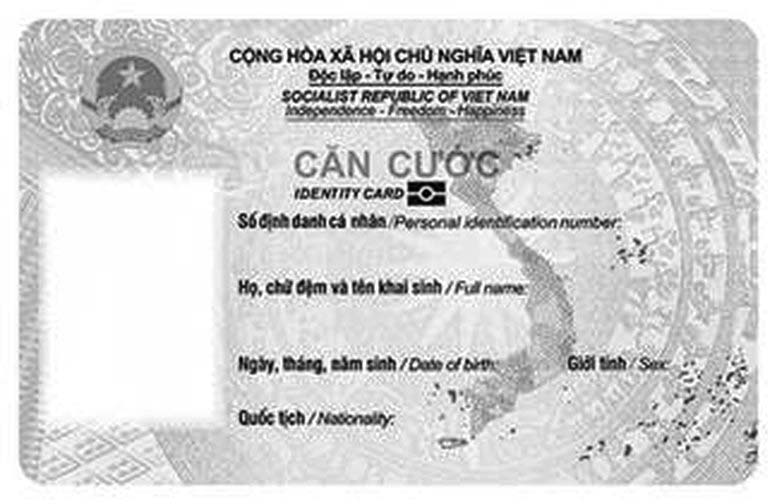

Về hình thức: hợp đồng cho vay tiêu dùng phải được lập thành văn bản (Khoản 1 Điều 10)

Đây là lưu ý đầu tiên trước khi NTD có ý định tham gia loại hình giao dịch mới này. Hợp đồng tín dụng giữa khách hàng và TCTD là hợp đồng dân sự giữa các bên. Khi pháp luật chuyên ngành đã quy định cụ thể rằng “phải được lập thành văn bản” thì mọi hình thức giao kết khác (bằng lời nói, hành vi cụ thể...) sẽ dẫn đến việc hợp đồng đó vô hiệu về hình thức theo quy định của pháp luật dân sự.

Ngoài ra, thông tư cũng quy định rõ ràng về việc hợp đồng cho vay tiêu dùng quy định tại khoản 1 và 2 Điều 10 được lập dưới hình thức hợp đồng cho vay cụ thể (đối với cho vay từng lần) hoặc hợp đồng hạn mức và hợp đồng cho vay cụ thể (đối với cho vay theo hạn mức) (Khoản 3 Điều 10).

Về nội dung: Các nội dung tối thiểu của Hợp đồng cho vay tiêu dùng được quy định cụ thể tại khoản 1 và khoản 2 Điều 10 Thông tư 43/2016/TT-NHNN (được sửa đổi, bổ sung bởi Thông tư 18/2019/TT-NHNN).

Khi nhận được dự thảo hợp đồng do TCTD cung cấp, NTD cần đọc, tìm hiểu và nghiên cứu thật kỹ toàn bộ nội dung hợp đồng trước khi quyết định giao kết, trong đó cần lưu ý và cân nhắc kỹ một số nội dung có thể ảnh hưởng đến quyền lợi của mình. Ví dụ: Thời hạn cho vay, thời hạn duy trì hạn mức; Lãi suất cho vay, thời điểm xác định lãi suất, phương pháp tính lãi; Các trường hợp áp dụng lãi phạt và cách tính;Các loại phí khác mà NTD phải trả (ngoài các khoản phí và lãi cố định); Theo quy định tại hợp đồng, NTD có được gia hạn nợ hay không? Gia hạn như thế nào? Cách tính lãi và các khoản phí liên quan trong trường hợp này; Quyền và nghĩa vụ của các bên có cân bằng hay không? Có điều khoản nào gây bất lợi cho khách hàng hay không? Chế tài xử lý vi phạm hợp đồng...

Về nghĩa vụ của các công ty tài chính đối với NTD liên quan đến hợp đồng cho vay tiêu dùng

Phù hợp với Luật Bảo vệ quyền lợi người tiêu dùng số 59/2010/QH12, Thông tư 43/2016/TT-NHNN (được sửa đổi, bổ sung bởi Thông tư 18/2019/TT-NHNN) cũng quy định cụ thể về việc các công ty tài chính có nghĩa vụ phải cung cấp cho khách hàng dự thảo hợp đồng cho vay tiêu dùng để khách hàng xem xét, quyết định trước khi ký và phải giải thích chính xác, đầy đủ, trung thực các nội dung cụ thể hợp đồng cho vay tiêu dùng khi có yêu cầu của khách hàng (Khoản 4 Điều 10).

Ngoài ra, tại Khoản 5 Điều 20 Thông tư này quy định về trường hợp các công ty tài chính sử dụng hợp đồng theo mẫu hoặc điều kiện giao dịch chung để giao kết hợp đồng cho vay tiêu dùng với khách hàng, công ty phải thực hiện:

“a. Niêm yết công khai hợp đồng theo mẫu, điều kiện giao dịch chung về cho vay tiêu dùng tại trụ sở, điểm giới thiệu dịch vụ và đăng tải trên trang thông tin điện tử của công ty tài chính;

b. Cung cấp đầy đủ thông tin về hợp đồng theo mẫu, điều kiện giao dịch chung cho khách hàng biết trước khi ký kết hợp đồng cho vay tiêu dùng và có xác nhận của khách hàng về việc đã được công ty tài chính cung cấp đầy đủ thông tin.”

Một số lưu ý khác

Ngoài các vấn đề về hợp đồng đã lưu ý ở trên, để đảm bảo quyền lợi và an toàn cho chính mình và người thân, NTD cần: Chủ động tìm hiểu thật kỹ, có những hiểu biết nhất định về hình thức giao dịch mà mình sẽ tham gia trước khi quyết định ký kết hợp đồng; Cân nhắc kỹ, không nên đăng ký khoản vay quá khả năng chi trả của bản thân; Có kế hoạch rõ ràng trong việc cân đối chi tiêu để thanh toán các khoản vay theo kỳ hạn, nghiêm túc sử dụng số tiền đúng mục đích, trả đúng hạn theo quy định tại hợp đồng giữa các bên, nhằm tránh việc trả nợ quá hạn và các khoản lãi phát sinh hoặc mất khả năng thanh toán nợ. Trường hợp NTD sử dụng số tiền bất hợp pháp hoặc mất khả năng thanh toán nợ cho công ty tài chính sẽ bị xử phạt theo quy định tại hợp đồng và quy định pháp luật hiện hành.

PV.